Redacción El Informe de Ceres

Nacionales22/12/2025El Banco Central reveló que las deudas están impulsadas por los préstamos personales y las tarjetas de crédito.

Redacción El Informe de Ceres

Nacionales22/12/2025El Gobierno implementará un nuevo sistema de cobro para la Asignación Universal por Hijo (AUH) que beneficiará a las familias con niños de entre 0 y 4 años. Desde 2026, el pago será automático y sin descuentos.

Redacción El Informe de Ceres

Provinciales22/12/2025Es importante tener en cuenta las pautas para una exposición responsable al sol y refuerza la importancia de prevenir el cáncer de piel, uno de los tipos de cáncer más frecuentes.

Redacción El Informe de Ceres

Locales22/12/2025La desaparición de Maximiliano Sosa continúa bajo investigación en el ámbito de la Justicia Federal. A una década del hecho, la Fiscalía de Rafaela ordenó nuevas diligencias para intentar reconstruir el destino del niño visto por última vez en Ceres en 2015.

Redacción El Informe de Ceres

Provinciales22/12/2025La asistencia extraordinaria alcanza a unas 600 mil personas en toda la provincia a través de refuerzos en los programas Tarjeta Institucional, Tarjeta de Ciudadanía y la entrega de 150 mil módulos con productos navideños

Redacción El Informe de Ceres

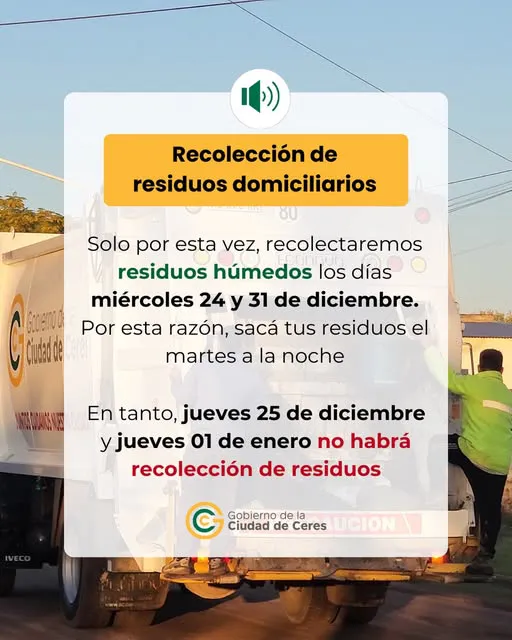

Locales22/12/2025El Gobierno de la Ciudad de Ceres brindó información sobre cómo se prestarán los servicios de recolección de residuos húmedos los próximos 24 y 31 de diciembre

Redacción El Informe de Ceres

Nacionales22/12/2025El fuerte aumento respondió a una menor oferta de hacienda y a factores estructurales del sector ganadero. Especialistas advierten que el proceso podría extenderse en los próximos meses.

Redacción El Informe de Ceres

Provinciales22/12/2025El Ministerio de Salud de Santa Fe, a través de la Assal, difunde las recomendaciones para una correcta higiene, preparación y conservación de las comidas. Son medidas que permiten prevenir enfermedades transmitidas por alimentos. El martes se realizará una capacitación online y gratuita sobre seguridad alimentaria.

Redacción El Informe de Ceres

Nacionales22/12/2025El descenso sostenido de voluntarios complica la atención hospitalaria y deja a miles de pacientes en situación vulnerable.